A substituição tributária do ICMS, é a responsabilidade atribuída a um contribuinte que fará o recolhimento do ICMS devido, em determinadas operações ou prestações, por outros contribuintes da cadeia.

Seu objetivo é facilitar a fiscalização dos tributos que incidem diversas vezes no decorrer da cadeia de circulação de uma mercadoria ou serviço. Evitando a sonegação de impostos por aqueles que o governo não tem tanta facilidade de manter fiscalização.

Simplificando, na substituição tributária o contribuinte “A”, denominado contribuinte substituído, realiza uma operação ou prestação que configura fato gerador do ICMS, porém cabe ao contribuinte “B”, denominado contribuinte substituto, o respectivo recolhimento.

A Lei 87/1997 (Lei Kandir), em seu artigo 6º dispõe sobre a possibilidade de aplicação da substituição tributária em relação a operações antecedentes, concomitantes ou subsequentes, bem como aplicável ao recolhimento do imposto relativo a diferença das alíquotas, desde que, as operações realizadas sejam entre contribuintes do ICMS.

Substituição Tributária – operações subsequentes

Também chamada de substituição tributária “para frente”. Esta consiste na retenção e recolhimento do imposto, por contribuinte denominado substituto, em relação a fatos geradores ainda que ocorrerão futuramente, abrangendo a cadeia até o consumidor final.

Substituição Tributária – operações antecedentes

Popularmente conhecida como diferimento, trata-se de uma modalidade de substituição tributária, que representa a chamada substituição tributária “para trás”, na qual o contribuinte substituto, que é aquele onde se encerra o diferimento, acaba por recolher o imposto que seria devido nas operações anteriores, ou seja, a responsabilidade de recolher o ICMS da operação fica para o momento em que se encerrar o diferimento da mercadoria.

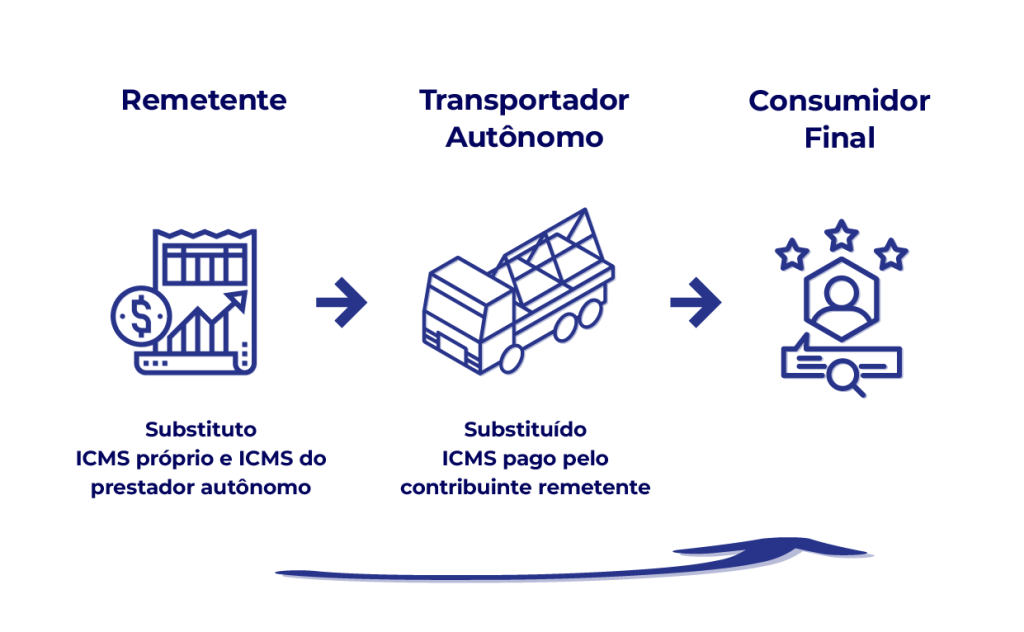

Substituição Tributária – concomitante

Essa hipótese determina a necessidade de recolhimento do imposto no instante em que ocorre o fato gerador, como é o caso da substituição tributária do serviço de transporte prestado por autônomo ou empresas transportadoras não inscritas no Cadastro de Contribuintes do ICMS no Estado em que se inicia a prestação do serviço.

Vale ressaltar que deve-se observar a legislação de cada Estado, em relação a aplicação da Substituição Tributária em determinadas operações com mercadorias e produtos ou serviços prestados.

No site da Econet, é possível consultar a Lista Integrada de Mercadorias Sujeitas à Substituição Tributária nas vinte e sete Unidades Federadas, por meio da informação do código NCM, do código CEST ou da palavra-chave do produto, através deste link. É possível ainda, realizar a simulação do cálculo da substituição tributária aplicável à operação através do uso da ferramenta: Simulador de Cálculo.