O Governo Federal criou em 1966, o Regime Aduaneiro Especial de Drawback com objetivo de fomentar as exportações, concedendo benefício tributário como suspensão, isenção e restituição de tributos.

O benefício fiscal é aplicado nas importações ou aquisições no mercado interno, de insumos para serem empregados no processo de industrialização de um produto final, que deverá ser exportado.

As empresas optantes do Simples Nacional podem usufruir do Regime de Drawback?

O público alvo deste regime restringe as empresas optantes do Simples Nacional e para esclarecer essa restrição, devemos trilhar o caminho inverso:

A Resolução CGSN n° 140/2018 dispõe que a empresa optante do Simples não poderá usufruir de benefícios fiscais, conforme a Lei Complementar nº 123/2006.

Art. 37. A ME ou a EPP optante pelo Simples Nacional não poderá utilizar ou destinar qualquer valor a título de incentivo fiscal. (Lei Complementar n° 123, de 2006, art. 24).

Por sua vez a Lei Complementar nº 123/2006 permitia que a empresa optante do Simples, usufruísse de benefícios fiscais.

Art. 24. As microempresas e as empresas de pequeno porte optantes pelo Simples Nacional não poderão utilizar ou destinar qualquer valor a título de incentivo fiscal.

[…]

§ 2º O disposto no caput não veda a utilização de regimes aduaneiros especiais ou de incentivos à exportação.”

Contudo, seja observado que o parágrafo 2º acima, foi vetado, por meio da Lei Complementar n° 155/2016.

“Art. 24. ……………………………………………………………………….

- 1° ……………………………………………………………………………

- 2° (VETADO).” (NR)

É válido destacar que a Mensagem nº 589/2016 dispõe sobre o motivo do veto:

- 2º do art. 24 da Lei Complementar nº 123, de 14 de dezembro de 2006, alterado pelo art. 1º do projeto de lei complementar

“§ 2º O disposto no caput não veda a utilização de regimes aduaneiros especiais ou de incentivos à exportação.”

Razões do veto

“Os regimes e incentivos tratados no dispositivo implicam em renúncia fiscal, sem indicar a maneira como as perdas de arrecadação seriam compensadas, contrariando as disposições do art. 14 da Lei Complementar nº 101, de 4 de maio de 2000, conflitando assim com normas orçamentárias e comprometendo o equilíbrio fiscal. ”

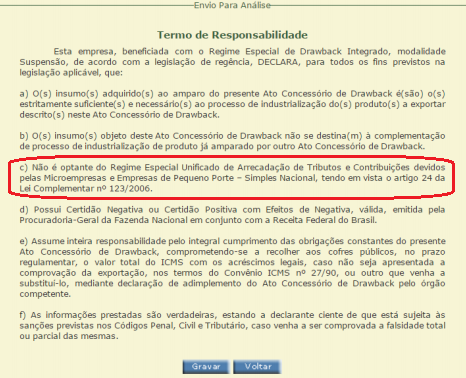

Para reforçar o entendimento, observa-se que o interessado que realizar o pleito de Ato Concessório do regime de Drawback deverá declarar que não é optante do Simples Nacional.

Por fim, conclui-se que as empresas optantes do Simples Nacional de fato não poderão habilitar-se no Regime de Drawback para usufruir de benefícios fiscais.