Nós estamos familiarizados com o Diferencial de Alíquotas que é devido nas aquisições de mercadoria destinada ao uso, consumo e ativo imobilizado. Mas você sabia que existem outras situações nas quais esse imposto é exigido?

Sim! No Estado de Goiás isso acontece.

Por meio do Decreto nº 9.104/2017, o Estado de Goiás instituiu o DIFAL Comercialização Simples Nacional, que é devido pelas empresas optantes pelo regime diferenciado quando elas adquirem mercadoria de fora do estado com o intuito de comercialização, bem como de produtos intermediários, material de embalagem e material secundário que serão destinados a um processo de industrialização.

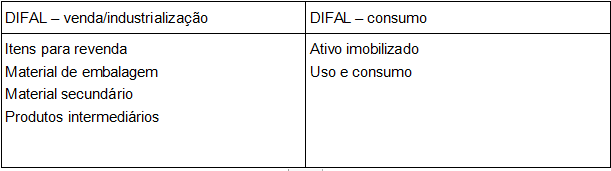

Para te ajudar nessa interpretação, a Econet elaborou uma tabela. Nela, é demonstrado em quais situações a compra interestadual gera ao contribuinte a obrigação de pagamento desse imposto. Veja:

O cálculo para o recolhimento dessa antecipação é feito pela diferença das alíquotas interna e interestadual, ou seja, é o resultado da alíquota interna do Estado de Goiás menos a alíquota interestadual aplicada na operação.

Mas atenção… esse recolhimento é dispensado nas seguintes situações:

- aquisição de mercadorias sujeitas a Substituição Tributária no Estado de Goiás;

- aquisições de materiais classificados nas NCMs listadas no Anexo II do Decreto nº 9.104/2017;

- aquisição de mercadoria feita por franqueado, cujo contrato de franquia contenha uma cláusula de exclusividade para aquisição de mercadoria na empresa franqueadora ou em outra empresa por ela indicada;

- para empresa que tenha auferido receita bruta nos últimos 12 meses igual ou inferior a R$ 360.000,00.

Muita gente se pergunta se essa cobrança é legítima, uma vez que ela é instituída por um decreto. Para acabar com essa dúvida, a Econet responde!

Sim, a cobrança é legitima! Com a publicação da Lei nº 22.424/2023 a legitimidade dessa cobrança ficou bem clara, uma vez que essa Lei introduziu o recolhimento desse imposto no código tributário do Estado de Goiás (CTE/GO). Dessa forma, o Decreto nº 9.104/2017 passa a atender ao princípio da legalidade e afasta todas as objeções sobre essa cobrança.

Mas fique atento, pois caso o contribuinte goiano esteja impedido de recolher o ICMS pelo Simples Nacional em âmbito estadual, mesmo que apure impostos federais no regime simplificado, ele não precisará mais efetuar o recolhimento do DIFAL de comercialização.