No final de 2020, foi criado o Pacote de Ajuste Fiscal, com o objetivo de equilibrar as contas públicas do Estado, impactadas diretamente por conta da pandemia da Covid-19. O pacote alterou substancialmente diversos benefícios fiscais.

Merece destaque a alteração nas reduções de base de cálculo aplicáveis a máquinas, aparelhos e equipamentos industriais e a máquinas e implementos agrícolas, até mesmo porque se trata de um benefício válido em todo o Brasil, e que não sofreu grandes alterações desde sua instituição, em 1991.

Os exemplos e percentuais a seguir referem-se a máquinas, aparelhos e equipamentos industriais. Todavia, aplica-se raciocínio similar a máquinas e implementos agrícolas, mas com percentuais e valores diferentes.

O que mudou?

Anteriormente, nas operações interestaduais saindo de São Paulo, aplicava-se uma carga tributária de 8,80% ou de 5,14%, de acordo com a alíquota aplicável à operação (12% ou 7%, respectivamente).

A partir de 2021, as cargas passam a ser de 9,50% ou de 5,50%, respectivamente.

Contribuintes de outros Estados serão impactados por essa mudança?

Depende.

Essa alteração acabou por gerar dúvidas quanto à tratativa a ser dada pelos Estados destinatários que receberem tais mercadorias em operações interestaduais (saindo de São Paulo para outros Estados), principalmente com relação ao diferencial de alíquotas (o DIFAL).

Caso o destinatário esteja localizado nos Estados da Região Sul, Minas Gerais ou Rio de Janeiro, a única alteração substancial a ser observada, por conta dessa mudança em São Paulo, é quanto ao crédito a ser aproveitado – não seria mais de 8,80% do valor da compra, e sim de 9,50%.

Já para as demais Unidades da Federação, a situação é um pouco mais problemática.

O que muda no cálculo do DIFAL?

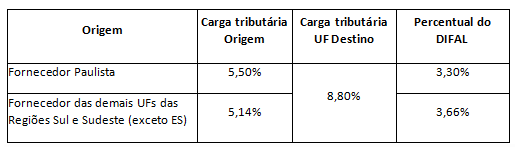

Pagando uma maior tributação na origem, o imposto pago no destino diminui, eis que a carga tributária final a ser paga pelo adquirente deveria permanecer inalterada. A tabela a seguir ilustra esta mudança:

Considerando a carga tributária maior na origem, por mais estranho que isso possa parecer, passa a ser interessante adquirir mercadorias de fornecedores localizados no Estado de São Paulo, já que o diferencial que vou recolher para o meu Estado será menor.

Assim, se um fornecedor de São Paulo e outro de Minas Gerais me oferecem um produto exatamente pelo mesmo valor (aqui já consideradas as despesas relacionadas à operação, como frete e seguro, por exemplo), sai mais barato comprar em São Paulo, pois o valor que pagarei como DIFAL é menor do que se eu comprar o mesmo produto em Minas Gerais.

Está certo isso?

A rigor, o benefício fiscal não poderia ser modificado, já que é baseado em um Convênio ICMS, e todos os Estados concordaram com o conteúdo do convênio.

Segundo a legislação nacional que dispõe sobre o tema (LC nº 24/75, artigo 8º, incisos I e II), o ato que institui ou altera um benefício em discordância com o conteúdo do convênio não teria validade.

Na prática, isso significa que o Estado de destino pode cobrar o diferencial de alíquotas considerando a carga prevista no Convênio (5,14%), e não aquela que está sendo efetivamente paga na origem (5,50%). Dessa forma, não existe mais a “vantagem” que vimos acima no texto.

Como devo proceder? O que é mais benéfico?

Ao adquirir as máquinas e equipamentos industriais do Estado de São Paulo, o adquirente terá duas alternativas a considerar, para fins do cálculo do DIFAL:

1) calcular o diferencial considerando o imposto efetivamente pago na origem (5,50%). O valor a desembolsar será menor, mas há o risco de autuação e cobrança posterior desses valores, inclusive com acréscimos moratórios e multas punitivas;

2) calcular o diferencial considerando o percentual previsto no convênio para a operação (5,14%). A operação ficará mais cara, mas o adquirente fica seguro de que não deve ter qualquer tipo de embaraço por parte da fiscalização.

Cabe ao empresário tomar a decisão que julgar mais conveniente, considerando os riscos e vantagens de cada opção. Isso também deverá ser considerado antes de fechar o negócio, no momento de comparar se o preço daquele fornecedor de São Paulo realmente está melhor que o de fornecedor de outra UF.

Saiba mais

Para saber mais sobre o Ajuste Pacote de Ajuste Fiscal do Estado de São Paulo, e todas suas alterações, acesse o hotsite exclusivo que a Econet preparou para você.

Além disso, há uma playlist em nosso canal do YouTube com diversos vídeos, abordando as alterações mais importantes decorrentes do Pacote.